چه با اقامت دائم در کانادا باشید، چه با اقامت موقت میتوانید در کانادا حساب بانکی باز کنید. اگر مهاجرت کردهاید، میان گرفتاریهای مختلف و تلاش برای جا افتادن در محیط جدید، باید فکر افتتاح حساب بانکی در کانادا هم باشید که از مهمترین کارها در زمان رسیدن است.

برای افتتاح حساب بانکی در کانادا نیاز به پاسپورت و مدرکی برای نشان دادن محل سکونت خود دارید. برگههای مهاجرت شما هم باید اعتبار داشته باشد. با مدارک صحیح، افتتاح حساب حدوداً نیمساعت تا ۱ ساعت طول میکشد. همچنین میتوانید از پکیجهای مخصوص نومهاجران استفاده کنید تا مزیتهایی مانند حذف کارمزد ماهانه برای مدت یک یا چند سال داشته باشید.

پیدا کردن بهترین بانک کانادا برای ایرانیان یکی از مهمترین مسائلی است که زمان افتتاح حساب در کانادا باید به آن توجه کنید چون بانکهای کانادا گاهی حسابهای ایرانیان را پس از ارسال اخطاریه، میبندند. در این مقاله، صفر تا صد افتتاح حساب بانکی در کانادا را به شما میگوییم و بهترین بانک کانادا برای ایرانیان مهاجر را معرفی میکنیم.

نکات ضروری برای افتتاح حساب بانکی در کانادا

نحوه افتتاح حساب بانکی در کانادا

برای افتتاح حساب بانکی در کانادا (به صورت حضوری) باید مراحل زیر را طی کنید:

مرحله اول: انتخاب بانک

بانک و شعبه بانکی مورد نظرتان را انتخاب کنید. حتماً بانکی را انتخاب کنید که برای ایرانیان مناسب است.

پنج بانک برتر و بزرگ کانادا به شرح زیر هستند:

- RBC Royal Bank

- BMO Bank of Montreal

- Scotiabank

- TD Canada Trust

- CIBC

این پنج بانک از نظر خدماتی که ارائه میدهند، تفاوت چندانی ندارند اما پکیجهایی که به تازهواردها ارائه میدهند، کمی با هم متفاوت است.

مرحله دوم: آمادهسازی مدارک

اگر تازه وارد کانادا شدهاید و مدارکتان کامل نیست، بانکهای کانادا زیاد سختگیری نمیکنند. اما ارائه چند مدرک برای افتتاح حساب در کانادا الزامی است:

- پاسپورت معتبر

- مدرکی شامل اسم و آدرس محل سکونتتان (مانند قبض، اجارهنامه یا موارد دیگر)

- مدارک وضعیت مهاجرتی (استادی پرمیت، ورک پرمیت، کارت اقامت دائم و غیره)

- سین نامبر یا همان شماره بیمه اجتماعی (البته وجود SIN Number از دیدگاه بعضی بانکها، برای افتتاح بعضی حسابهای بانکی الزامی نیست.)

سایت بانک را بررسی کنید تا متوجه شوید چه مدارکی میخواهند یا با آنها تماس بگیرید و از مدارک مورد نیاز، مطمئن شوید. سپس مدارک را آماده کنید.

مرحله سوم: تعیین زمان افتتاح حساب

برای تعیین زمان افتتاح حساب، چند راه دارید:

- تعیین زمان بهصورت آنلاین از طریق وبسایت بانک

در بخش Book an Appointment یا New Account Consultation در وبسایت بعضی بانکها، میتوانید وقت ملاقات را تعیین کنید.

- تماس با بانک

میتوانید مستقیم با بانک تماس بگیرید و توضیح بدهید میخواهید حساب باز کنید. سپس سوالهایتان را درمورد تعیین زمان ملاقات حضوری برای افتتاح حساب، بپرسید و زمانی را مشخص کنید.

- مراجعه حضوری به بانک

به شعبه مورد نظرتان بروید و زمان را برای افتتاح حساب، تعیین کنید.

بعضی بانکها هنوز بهصورت سنتی، امکان افتتاح حساب در لحظه را به مراجعین میدهند اما پیش از آن، بهتر است با بانک هماهنگ باشید تا زمان را از دست ندهید.

- ایمیل زدن به بانک

با آنکه این شیوه چندان متداول نیست، اما میتوانید برای بعضی بانکها، به شعبه بانک مورد نظرتان ایمیل بزنید تا زمان حضور برای افتتاح حساب را تعیین کنید.

نمونه ایمیل برای تعیین زمان حضور در بانک بهمنظور افتتاح حساب

Dear [نام بانک به انگلیسی] Branch,

My name is [نام و فامیل خودتان به انگلیسی] and I am interested in opening a new bank account at your [محل شعبه بانک به انگلیسی] branch.

I would like to schedule an appointment to discuss my options and complete the application process in person.

Please let me know your availability for appointments in the coming weeks. I am flexible and can adjust my schedule to accommodate yours.

Thank you for your time and consideration. I look forward to hearing from you soon.

Sincerely,

[نام و فامیل خودتان به انگلیسی]

مرحله چهارم: افتتاح حساب

در روز مشخص شده، همراه با مدارکتان به بانک بروید. بعد با کمک مشاور بانک، حسابهای مختلف را بررسی کنید تا نوع حساب بانکی مناسبتان را انتخاب و افتتاح کنید.

نکات:

- مدت زمان افتتاح حساب در کانادا معمولاً به زمان صحبت شما با مشاور بانک و مدت تصمیمگیری، بستگی دارد و از یک ربع تا ۱ ساعت و نیم طول میکشد. البته زمان میانگین افتتاح حساب در کانادا برای اغلب افراد، ۳۰ دقیقه است.

- با باز کردن حساب، دبیت کارت (Debit Card) دریافت میکنید و اگر بالای ۱۸ سال باشید، کردیت کارت هم میتوانید بگیرید.

در ادامه میتوانید تجربه سیاوش از افتتاح حساب بانکی در کانادا را بشنوید:

- افتتاح حساب بانکی در کانادا به صورت آنلاین

برای افتتاح حساب بانکی به صورت آنلاین، پس از انتخاب بانک مورد نظرتان، اپلیکیشن آن را دانلود کنید یا از طریق مرورگر، به درگاه وبسایت آن بروید. سپس نوع حساب بانکی مورد نظرتان (حساب جاری، پسانداز و غیره) را انتخاب و اطلاعات درخواستی را تکمیل کنید. در آخر مدارک مورد نیاز را بارگذاری و امضای دیجیتالی خود را ثبت کنید.

کارت بانکی شما پس از تایید هویتتان، برای شما ارسال میشود.

انواع حساب بانکی در کانادا

۲ نوع حساب بانکی در کانادا برای نومهاجران وجود دارد:

حساب جاری (Checking Account)

- حسابهای جاری برای خریدهای روزانه مناسب هستند.

- در حسابهای جاری میتوانید به میزانی که واریز کردید، برداشت کنید.

- روی چنین حسابهایی، کارت نقدی یا Debit Card میگیرید.

- نمیتوانید بیشتر از موجودیتان خرج کنید.

- میتوانید روی حساب جاری، دستهچک بگیرید.

- با مذاکره با بانک، میتوانید ۱ بار دستهچک رایگان بگیرید.

- روی حساب جاری، سود دریافت نمیکنید.

- حسابهای جاری، ممکن است محدودیت تعداد تراکنش ماهیانه داشته باشند.

- بعضی حسابهای جاری، تراکنشهای ماهیانه نامحدود دارند (مانند حساب جاری نامحدود بانک TD).

حساب پسانداز (Saving Account)

- حسابهای پسانداز برای پولهایی بهتر هستند که بهصورت روزمره به آن نیاز ندارید.

- حسابهای پسانداز به شما سود میدهند؛ هرچند ناچیز.

- نیاز به پول زیادی برای باز کردن حساب پسانداز ندارید.

- هر زمان که بخواهید میتوانید از آن برداشت کنید.

- حساب پسانداز بهتر است یا حساب جاری؟

- «پیشنهاد من این است که همه پول خود را در حساب جاری بگذارید و اگر قصد دارید بخشی از را سرمایهگذاری کنید، با مشاور بانک یا مشاوران مالی که با بانکها و شرکتهای سرمایهگذاری کار میکنند جلسه بگذارید و از آنها مشورت بگیرید. با کمک آنها بررسی کنید چه گزینههای دیگری برای سرمایهگذاری وجود دارد و چطور میتوانید سود ۲ رقمی بگیرید.»

هزینههای مرتبط با افتتاح حساب بانکی در کانادا

کارمزدها و هزینه خدمات بانکی در کانادا در هر بانک متفاوت است و باید شرایط بانکها را بررسی کرد. بعضی بانکها ممکن است تا ۲ سال، کارمزد ماهانه دریافت نکنند و بعضی دیگر تا ۱ سال از این هزینه صرفنظر کنند، بعضی برای حسابهای دانشجویی کارمزد تراکنش نمیگیرند و بعضی دیگر، این هزینه را دریافت کنند.

اما بهطور کلی، میتوان انتظار هزینههای زیر را داشت:

کارمزد ماهانه

کارمزد ماهانه که به آن فی ماهانه، Monthly Fee، کارمزد بانکداری یا هزینه خدمات بانکداری هم گفته میشود، ماهانه مبلغی بین ۱۰ تا ۱۲ دلار است (سالی ۱۲۰ تا ۱۴۰ دلار). این مبلغ معمولاً هر ماه بهطور خودکار از حساب شما کسر میشود.

در بعضی مواقع، تحت شرایط خاصی از این هزینه چشمپوشی میشود، مثلاً اگر تازه حساب را افتتاح کرده باشید ممکن است بانک بهمدت ۱ تا ۲ سال شما را از پرداخت فی ماهانه معاف کند.

حذف کارمزد ماهانه تحت شرایط خاص، برای گروههای خاص و در بانکهای خاص صورت میگیرد. مثلاً اغلب افراد زیر، از پرداخت کارمزد ماهانه معاف هستند:

- مهاجران جدید کانادا

- دانشجوها

- افراد سالخورده

البته لغو کارمزد ماهیانه برای نومهاجران کانادا، مدت محدودی دارد که بسته به سیاست بانک ممکن است بین ۱ تا ۲ سال باشد.

بسیاری از بانکها هم با نگه داشتن حداقل موجودی در حساب، از شما کارمزد ماهانه بانکداری نمیگیرند. حداقل موجودی برای این موضوع در بانکهای مختلف، متفاوت است.

کارمزد تراکنش

کارمزد تراکنش یا Transaction Fee برای استفاده شما از حسابها و کارتهای بانکی است. بسیاری از حسابها فقط تعداد محدودی تراکنش رایگان در ماه دارند و تراکنشهای اضافهتر، کارمزد تراکنش بیشتری دارند. البته این مبلغ، بسیار جزئی است.

بعضی حسابهای بانکها هم محدودیت تعداد تراکنش ماهانه ندارند؛ یعنی کارمزدی برای تعداد تراکنشها پرداخت نمیکنید. البته معمولاً کارمزد ماهانه یا فی ماهانه این حسابهای بانکی، بالاتر هستند.

معمولاً ۲ نوع کارمزد تراکنش در بانکها وجود دارد:

۱. کارمزد ثابت

در این شیوه، هزینه پردازش برای هر تراکنش، ثابت است و فرقی نمیکند چه مبلغی جابهجا کنید.

۲. کارمزد درصدی

درصدی از مبلغ جابهجاشده در این شیوه بهصورت کارمزد به بانک تعلق میگیرد که معمولاً چیزی حدود ۲٪ تا ۳٪ است.

کارمزد عابربانک

اگر از عابر بانک دیگری که متعلق به بانک خودتان نیست، استفاده کنید یا تعداد برداشت شما از عابربانک بیشتر از حد بدون کارمزد شود، باید کارمزد برداشت از عابربانک پرداخت کنید.

کارمزدهای عابر بانک به شرح زیر است:

- کارمزد عابر بانک شبکه بانک خودتان: بین ۰ تا ۲ دلار

- کارمزد عابر بانک غیر از شبکه بانک خودتان: تا ۹ دلار

برداشت از عابر بانکِ خارج از کانادا ممکن است چند دلار به مبالغ بالا و چند درصد کمیسیون هم به کارمزد عابربانک اضافه کند.

کارمزد تراکنشهای بینالمللی

کارمزد تراکنشهای بینالمللی یا Foreign Transaction Fee، مبلغی است که برای انتقال وجه به حسابهای خارج از کشور دریافت میشود.

اغلب بانکهای بزرگ در پکیجهایی که برای نومهاجران کانادا دارند، معمولاً تعداد محدودی انتقال بینالمللی رایگان قرار میدهند یا بازه زمانی محدودی در نظر میگیرند که در آن مدت، میتوانید انتقالهای بینالمللی را بدون کارمزد تراکنش انجام دهید.

مشکلات ایرانیان برای افتتاح حساب بانکی در کانادا

- نداشتن امتیاز اعتباری کافی

نومهاجران چون هنوز سابقه اعتباری در کانادا نساختهاند، دریافت بعضی خدمات بانکی برایشان چالشبرانگیز میشود.

- موانع زبانی

مشکلات درک زبان ممکن است ارتباط برقرار کردن را طی فرایند اپلیکیشن، دشوار کند. برای همین است که بسیاری از بانکها، کارشناسانی با زبانهای مختلف دارند تا به شما کمک کنند و بهتر است اگر دانش زبان قوی ندارید، با کارشناسی همزبان خودتان صحبت کنید تا دچار سوءتفاهم درمورد فرایند نشوید.

- دانش اندک نسبت به بانکداری کانادایی

نومهاجران ممکن است با فرآیندها و شرایط بانکداری کانادایی آشنا نباشند و با مشکل مواجه شوند.

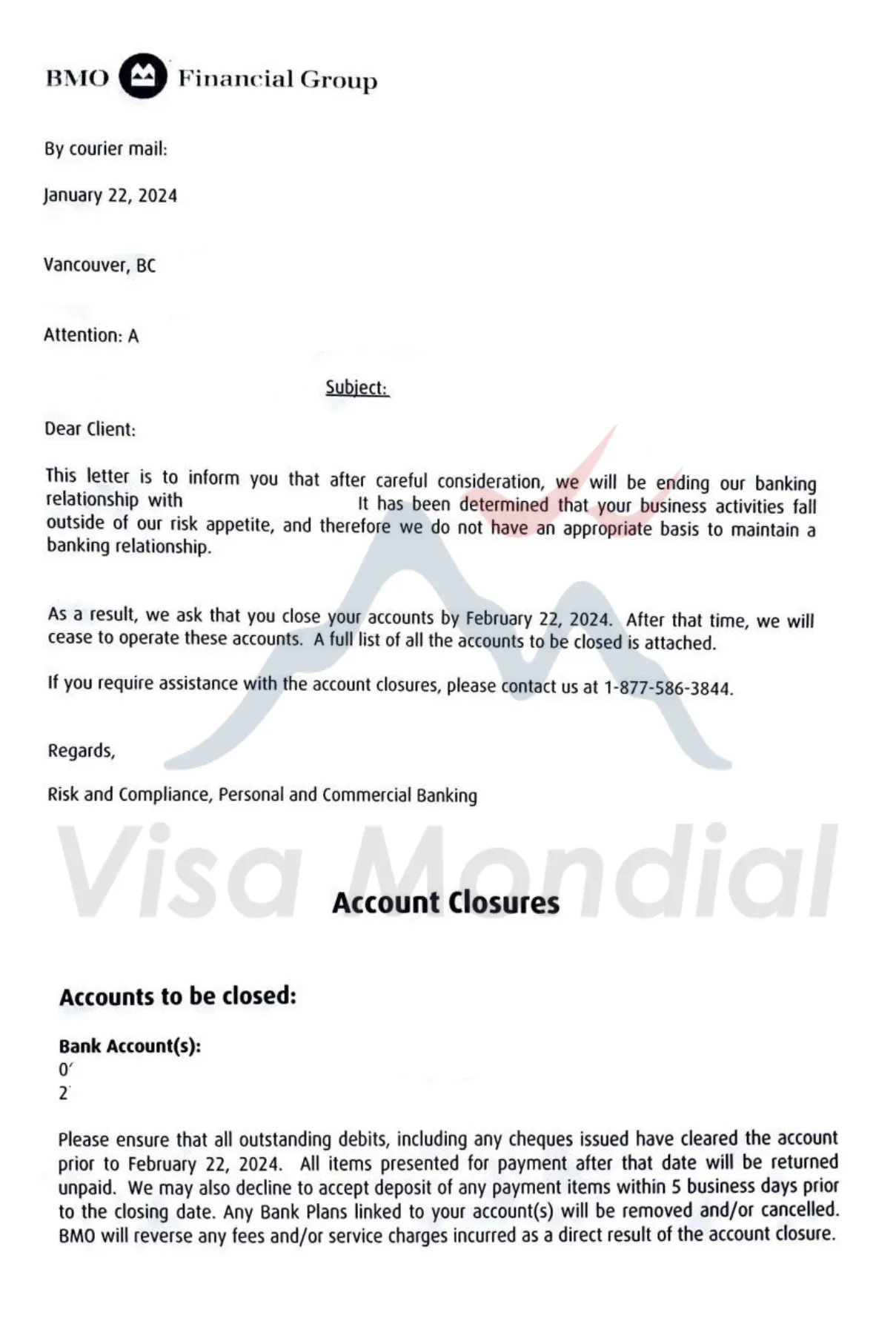

- بسته شدن اجباری حساب توسط بانک

بزرگترین مشکلی که ایرانیهای ساکن کانادا با آن مواجه هستند، بستهشدنِ ناگهانی حساب توسط بانک است. حتی افرادی که چندین سال است در بانک مشخصی حساب دارند، ناگهان ممکن است نامهای از سمت بانک دریافت کنند که بازهای را تعیین کرده تا حساب را تخلیه کرده و ببندند.

در این نامه، تنها ذکر میشود که دلیل بسته شدن حساب، مسائل امنیتی است و هیچ توضیح دیگری داده نمیشود!

دلیل حساسیت بانکهای کانادا و بستن ناگهانی حساب ایرانیها

دریافت اخطاریه از بانک، زمانی اتفاق میافتد که بانکهای کانادایی تراکنش مشکوکی در حساب ببینند. خصوصاً وقتی فردی قصد دارد از طریق صرافیهای ایرانی برای حساب کانادایی مبلغی واریز کند، بانکهای کانادا حساسیت نشان میدهند. دلیل این مسئله، تحریمهای مالی ایران از سوی بانک مرکزی آمریکا است.

ارتباط میان بانکهای کانادا با بانک مرکزی آمریکا سبب میشود بانکهای کانادا هم سعی کنند همسو با روش و منش بانک مرکزی آمریکا باشند و درمورد چنین حسابهایی، احتیاط کنند.

حساسیت بانکها روی تراکنشهای مالی برای دانستن منبع پولی است که وارد حساب میشود. درواقع هر پولی در کانادا، باید منبع درآمد مشخصی داشته باشد که طبیعتاً منجر به پرداخت مالیات میشود. دلیل اصلی آن هم جلوگیری از مسائلی مانند پولشویی است. اینجا پای سازمانی به اسم فینترک (Fintrac) به میان میآید که رسالتش، شناسایی پولشویی و پیشگیری از آن است.

از همینرو، حساسیت بانکها روی منبع پولهایی که وارد حساب شما میشود، بالاست.

بهترین بانک کانادا برای ایرانیان کدام است؟

طبق تجربه، بانک TD و بانک Scotiabank بهترین بانکهای کانادا برای ایرانیان هستند چون ایرانیهای کمتری در این بانکها نامه اخطاریه مبنی بر بستنِ اجباری حساب بانکیشان دریافت کردهاند.

چالشِ پیدا کردن بهترین بانک کانادا برای ایرانیان تقریباً بیشتر از مهاجران دیگر است؛ بهدلیل تحریمهای مالی ایران توسط بانک مرکزی آمریکا (Federal Reserve) یک نفر از هر پنج ایرانی در کانادا، با چالشهای خاص بانکی مواجه میشود که بزرگترینِ آن، بسته شدن حسابشان توسط بانک است.

بنابراین یکی از مهمترین فاکتورها در انتخاب بانک مناسب برای افتتاح حساب در کانادا، انتخاب بانکی است که کمتر روی مسائل مربوط به تراکنشها حساس باشد. بهعنوان مثال، بانک HSBC روی حسابهای ایرانیها حساسیت بسیار زیادی دارد.

در ادامه مقاله، مزایا و پکیجهای خاص پنج بانک برتر و بزرگ کانادا برای نومهاجران را معرفی کردهایم.

| نام بانک | ویژگی حساب | احتمال بسته شدن حساب | مدت بدون کارمزد ماهانه | کارمزد تراکنش | آفرها افتتاح حساب |

|---|---|---|---|---|---|

| RBC | دانشجویی | کم (بسته به نوع تراکنش*) | کل مدت تحصیل | استفاده از عابربانکهای دیگر بدون کارمزد | دریافت ۱۰۰ دلار حذف کارمزد ماهانه |

| نیروی کار | کم (بسته به نوع تراکنش*) | ۱ سال | انتقال بینالمللی بدون کارمزد استفاده از عابربانکهای دیگر بدون کارمزد | حذف کارمزد ماهانه | |

| TD | دانشجویی | کم (بسته به نوع تراکنش*) | کل مدت تحصیل | انتقال وجه اینتراک بدون کارمزد | دریافت ۱۰۰ دلار حذف کارمزد ماهانه گیفت کارت ۵۰ دلاری amazon.ca |

| نیروی کار | کم (بسته به نوع تراکنش*) | ۱ سال | تخفیف کارمزد تا ۱ سال | دریافت ۳۵۰ دلار حذف کارمزد ماهانه |

|

| Scotiabank | دانشجویی | کم | کل مدت تحصیل | انتقال بینالمللی بدون کارمزد | دریافت ۱۰۰ دلار حذف کارمزد ماهانه |

| نیروی کار | کم | ۱ سال | ۲۵ تراکنش بدون کارمزد در ماه انتقال بینالمللی بدون کارمزد | حذف کارمزد ماهانه | |

| BMO | دانشجویی | کم | کل مدت تحصیل + ۱ سال پس از فارغالتحصیلی | بدون کارمزد تراکنش | حذف کارمزد ماهانه |

| نیروی کار | کم | ۱ سال | کارت اعتباری بدون کارمزد سالانه انتقال بینالمللی بدون کارمزد | دریافت ۶۰ دلار با اجاره صندوق امانات حذف کارمزد ماهانه |

|

CIBC | دانشجویی | کم (بسته به نوع تراکنش*) | کل مدت تحصیل | بدون کارمزد تراکنش ماهی یکبار برداشت رایگان از عابربانکهای دیگر | دریافت ۱۰۰ دلار حذف کارمزد ماهانه |

| نیروی کار | کم (بسته به نوع تراکنش*) | ۲ سال | بدون کارمزد تراکنش یکبار برداشت رایگان در ماه از عابربانکهای دیگر | حذف کارمزد ماهانه |

بانک Royal Bank of Canada

بانک رویال کانادا یکی از بزرگترین بانکهای کانادا با ۱۵۰ سال سابقه است و به بیش از ۲۰۰ زبان به مشتریان سرویس ارائه میکند. این بانک پکیج کاملی برای نومهاجرین کانادا دارد و حتی به افرادِ واجد شرایطِ بدون امتیاز اعتباری، وام خودرو و وام مسکن میدهد.

- آدرس سایت بانک رویال کانادا: Royal Bank of Canada

چرا بانک RBC را انتخاب کنیم؟

- امکان دریافت وام خودرو و مسکن برای افراد واجد شرایط، بدون امتیاز اعتباری وجود دارد.

- به بیش از ۲۰۰ زبان، سرویس ارائه میدهند.

- کارمزد ماهانه به مدت ۱ سال برای مهاجران جدید حذف میشود.

- شعبههای عابربانک متعددی در سراسر کانادا برای دسترسی سریع و راحت دارند.

- پکیجهای ویژه برای دانشجوهای بینالمللی، کارگران خارجی، صاحبان کسب و کار و ساکنان دائم طراحی کردهاند.

- طرحهای سرمایهگذاری برای حفظ و بیشتر کردن سرمایه ارائه میدهند.

پکیج RBC Advantage Banking برای دانشجوها

- حذف کارمزد ماهانه برای دانشجوهای تماموقت

- بدون نیاز به پرداخت کارمزد به بانک RBC برای استفاده از خودپردازهای بانکهای دیگر

- قابلیت استفاده از انتقال وجه بینالمللی RBC International Money Transfers

- اپلیکیشن مخصوص دانشجویان (RBC Mobile Student Edition)

- تخفیف تا سقف ۴۸ دلار برای فی سالانه کارت اعتباری واجد شرایط

پکیج RBC Newcomer Advantage برای نیروهای کار خارجی و مقیمان دائم

- حذف کارمزد ماهانه بهمدت ۱ سال برای حساب جاری واجد شرایط

- محدودیت کارت اعتباری تا سقف ۱۵ هزار دلار

- بدون کارمزد تراکنش برای انتقال وجه بینالمللی

- بدون نیاز به پرداخت کارمزد به بانک RBC برای استفاده از

- خودپردازهای بانکهای دیگر

- مشاوره تخصصی برای نومهاجران

- صندوق امانات رایگان کوچک بهمدت ۲ سال

بانک TD

بانک TD کانادا یا همان Toronto-Dominion Bank، جزو پنج بانک بزرگ کانادا و از بانکهای محبوب میان ایرانیان برای افتتاح حساب در کانادا است. این بانک پکیج مخصوصی برای نومهاجرین کانادا دارد و وجود مشاوران چند زبانه و ساعات طولانیتر ارائه خدمات هم از مزیتهای آن است.

بانک TD به افراد واجد شرایطی که سابقه کردیت اسکور ندارند هم وام مسکن در کانادا میدهد.

شعبه مرکزی این بانک در تورنتوی کاناداست و بیش از ۱۵۰ سال سابقه فعالیت دارد.

- آدرس سایت تورنتو-دومینیون بانک: Toronto-Dominion Bank

چرا بانک TD را انتخاب کنیم؟

- سازگاری بیشتری با ایرانیها دارد.

- ایرانیهای کمتری نامه بسته شدن حساب دریافت کردهاند.

- افراد واجد شرایطی که سابقه اعتباری ندارند هم میتوانند وام مسکن بگیرند.

- به افراد واجد شرایط در صورت افتتاح حساب، جوایز نقدی میدهد.

- امکان ارسال امن پول به بیش از ۲۰۰ کشور با TD Global Transfer را فراهم کرده است.

- میتوانید وام خرید خودرو بگیرید.

- به نومهاجرین برای یادگیری سیستم بانکی کانادایی کمک میکند.

- پکیج بانکی مخصوص تازهواردها با مزایای خاص (مانند حذف فی ماهانه) دارد.

- به بیش از ۶۰ زبان، خدمات ارائه میدهد.

- دستگاههای ATM متعدد در سراسر کانادا دارد.

پکیج TD International Student Banking Package برای دانشجوهای بینالمللی

- حذف فی ماهانه حساب جاری برای دانشجوهای تحصیلات تکمیلی تماموقت

- تراکنشهای نامحدود برای حساب جاری

- هزینه تراکنش رایگان برای ارسال یا درخواست پول با استفاده انتقال Interac e-Transfer

- دریافت گیفت کارت ۵۰ دلاری amazon.ca با شرایط خاص برای حساب جاری

- امکان دریافت ۱۰۰ دلار در شرایط خاص

پکیج New to Canada Banking Package برای نومهاجرین کانادا

این پکیج برای افرادی با اقامت دائم یا موقت بوده که ۵ سال یا کمتر است که به کانادا آمدهاند.

- حذف فی ماهانه حساب جاری بهمدت ۱ سال

- انتقال وجه بینالمللی نامحدود با تخفیف هزینه انتقال تا سقف ۱۲ ماه

- امکان دریافت ۳۵۰ دلار با افتتاح حساب TD Unlimited Chequing Account در شرایط خاص

بانک Scotiabank

Scotiabank سومین بانک بزرگ کانادا با بیش از ۱۹۰ سال فعالیت و بیش از ۴۰۰۰ دستگاه عابربانک در کانادا است. این بانک حسابهای مختلفی با ویژگیهای متفاوت ارائه میدهد و پکیجی هم برای مهاجران جدید برای افتتاح حساب در این بانک در کانادا دارد.

- آدرس سایت اسکوشیا بانک: Scotiabank

چرا بانک Scotiabank را انتخاب کنیم؟

- همراهی بیشتری با ایرانیها در نبستن حسابهایشان بهخاطر مسائل امنیتی دارد.

- یکی از بزرگترین بانکهای کانادا با بیش از ۹۰۰ شعبه در سراسر کشور است.

- مشاوران مالی با زبانهای مختلف برای راحتی شما دارد.

- خدمات و محصولات مختلفی مانند بانکداری تجاری و شخصی، مدیریت ثروت و بانکداری سرمایهگذاری و شرکتی ارائه میدهد.

- گزینههای مختلف وام و مزایای دانشجویی (Student Banking Advantage Plan) ارائه میدهد.

- حسابهای بدون کارمزد ماهانه برای دانشجوها دارد.

- پاداش نقدی تا سقف ۶۴۰ دلار برای حسابهای مختلف دانشجویی دارد.

طرح Student Banking Advantage Plan برای دانشجوها (بینالمللی یا کانادایی)

- بدون فی ماهانه برای دانشجوهای تماموقت تحصیلات تکمیلی

- تراکنشهای نقدی نامحدود

- تراکنشهای Interac e-transfer نامحدود

- ۱۰۰ دلار هدیه افتتاح حساب در شرایط خاص

حساب Scotiabank International Account برای دانشجوهای بینالمللی

با داشتن استادی پرمیت (مجوز تحصیل) میتوانید برای انتقال وجه پیش از رسیدن به کانادا، از این حساب استفاده کنید و زمانی که به کانادا رسیدید، از برنامه StartRight Program استفاده کنید.

- بدون فی ماهانه برای حساب جاری

- انتقال وجه بینالمللی نامحدود بدون هزینه تراکنش

- کارت اعتباری با محدودیت تا سقف ۵ هزار دلار

- بانکداری آنلاین و اپ موبایل با خدماترسانی شبانهروزی

برنامه StartRight Program برای نومهاجران کانادا

- حذف کارمزد ماهانه بهمدت ۱ سال برای حسابهای جاری خاص

- امکان دریافت کارت اعتباری

- انتقال وجه بینالمللی نامحدود بدون هزینه تراکنش

- تراکنشهای Interac e-Transfer نامحدود

- ۲۵ تراکنش رایگان در ماه

- امکان دریافت وام مسکن درصورت واجد شرایط بودن

- امکان دریافت وام خرید خودرو جدید با شرایط خاص

بانک Bank of Montreal

دفتر اصلی بانک مونترال در تورنتو است و یکی از بانکهای بزرگ کانادا محسوب میشود. از مزایای این بانک، دادن وام مسکن بدون داشتن سابقه اعتباری است. همچنین پکیجهای خوبی برای نومهاجرانی که با هدف کسب و کار به کانادا آمدهاند یا دانشجوها دارد.

- آدرس سایت بانک مونترال: Bank of Montreal

چرا بانک مونترال را انتخاب کنیم؟

- میتوانید بدون داشتن سابقه امتیاز اعتباری، وام مسکن بگیرید.

- پکیجهای خاصی برای صاحبان کسب و کار دارد که کمتر از ۵ سال از مهاجرتشان به کانادا گذشته است.

- وام مسکن ارائه میدهد.

- بیش از ۲۰۰ سال سابقه خدمترسانی برای ۱۲ میلیون مشتری در سراسر جهان دارد.

- شعبهها و عابربانکهای متعدد در سراسر کانادا جز نوناووت دارد.

پکیجهای بانک BMO برای نومهاجران و دانشجوها

برنامه BMO NewStart Program برای نومهاجران (دانشجوهای بینالمللی)

- حذف فی ماهانه برای حسابهای جاری

- حذف فی ماهانه برای اولین سال پس از فارغالتحصیلی

- تراکنشهای نامحدود

- تراکنشهای Interac e-Transfer نامحدود

- امکان دریافت کارت اعتباری دانشجویی

برنامه BMO NewStart Program برای نومهاجران (نیروهای کار خارجی و مقیمان دائم)

- حذف فی ماهانه بهمدت ۱ سال برای حساب جاری

- تراکنشهای نامحدود

- تراکنشهای Interac e-Transfer نامحدود

- هدیه نقدی ۶۰ دلاری با اجاره صندوق امانات

- امکان دریافت کارت اعتباری بدون فی سالانه

- امکان درخواست وام مسکن درصورت واجد شرایط بودن

- امکان انتقال وجه بینالمللی بدون فی

بانک CIBC

بانک CIBC هم مانند دیگر بانکهای مهم کانادا، طرحی برای مهاجرین تازه وارد به کانادا دارد که هم برای ساکنان موقت و هم برای ساکنان دائمی در دسترس است. البته قبل از ورود به کانادا نمیتوانید از پکیج بانک CIBC برای مهاجران جدید کانادا استفاده کنید. برای استفاده از این سرویس، باید آدرس محل اقامت شما در کانادا مشخص باشد و وارد خاک این کشور شده باشید.

- آدرس سایت بانک تجارت امپریال کانادا: CIBC

چرا بانک CIBC را انتخاب کنیم؟

- بیش از ۱۱۰۰ شعبه و ۳ هزار دستگاه عابربانک در سراسر کانادا بهمنظور دسترسی راحت دارد.

- شعبههایش ساعات کاری طولانی دارند و حتی آخر هفتهها هم فعال هستند.

- میتوانید با استفاده از CIBC Global Money Transfer به بیش از ۱۲۰ کشور وجه ارسال کنید.

- نیروهای کار و ساکنان دائمیِ واجد شرایط، میتوانند وام مسکن بگیرند.

حساب CIBC Smart for Students برای دانشجوها

- امکان دریافت ۱۰۰ دلار یا بیشتر برای افتتاح حساب جاری

- امکان دریافت کارت اعتباری

- امکان دریافت بخشی از وجه پرداختی (تا سقف ۱۳۰ دلار) در شرایط خاص

- بدون فی ماهانه (تا ۲۵ سالگی شما)

- حذف فی ماهانه برای دانشجوهای تماموقت (BICB Smart for Students)

- تراکنشهای Interac e-Transfer بدون کارمزد تراکنشهای نامحدود

- یکبار امکان برداشت از عابربانکهای غیر از CIBC بدون کارمزد

- امکان دریافت ۵۰ دلار برای معرفی دوستان به بانک برای افتتاح حساب

حساب CIBC Smart Account for Newcomers برای نومهاجران (نیروهای کار خارجی)

- امکان دریافت کارت اعتباری

- تراکنشهای نامحدود

- تراکنشهای نامحدود Interac e-Transfer

- یکبار امکان برداشت وجه بدون کارمزد در ماه از عابربانکهای غیر از CIBC

- انتقال وجه بینالمللی بدون کارمزد

- امکان دریافت بخشی از مبلغ پرداختی با خرید توسط کارت اعتباری

- حذف کارمزد ماهانه بهمدت ۲ سال برای حساب جاری

- امکان دریافت وام مسکن و دریافت کمک از مشاوران

معیارهایی برای پیدا کردن بهترین بانک کانادا

سقف کارت اعتباری

اگر بالای ۱۸ سال داشته باشید، همراه با افتتاح حساب بانکی در کانادا، کارت اعتباری دریافت میکنید و بسیار مهم است بررسی کنید کدام بانک، بیشترین حد اعتبار را میدهد. مثلاً ممکن است بانکی ۱۰۰۰ دلار اعتبار بدهد درحالی که بانکی دیگر، ۵۰۰۰ دلار اعتبار بدهد.

پس باید تمام بانکها را بررسی کنید و بانکی با بیشترین حد Credit Limit را انتخاب کنید.

کارمزد بانکداری، کارمزد ماهانه و طرحهای تشویقی

بانکهای کانادایی هزینهای بهصورت ماهانه یا سالانه به نام کارمزد بانکداری یا Banking Fee دریافت میکنند. این هزینه برای راهاندازی حساب، نگهداری از آن و خدمات مربوط به تراکنشهای جزئی است. برای حسابهای جاری باید بهصورت ماهانه، کارمزد بانکداری پرداخت کنید. پس بهتر است بانکی را انتخاب کنید که کارمزد کمتری داشته باشد.

بعضی بانکها در کانادا طرحهای تشویقی برای رقابت با بانکهای دیگر دارند و به مشتریها انگیزه میدهند تا در بانک آنها حساب باز کنند. مثلاً بانکی ممکن است زمان افتتاح حساب، ۲۰۰ دلار هدیه بدهد.

بسیاری از بانکها هم برای افرادی که تازه به کانادا آمدهاند، خصوصاً برای دانشجوها، کارمزد ماهانه بانکداری را برای مدتی، مثلاً ۲ سال، لغو میکنند.

شرایط سادهتر وام دادن

یکی از مهمترین فاکتورها درمورد بانکها، شرایط مربوط به وام دادن (loan) است. بررسی کنید کدام بانک، بیشتر احتمال دارد به شما وام بدهد (البته در نهایت بانک مرکزی است که وام را صادر میکند) ولی نظر نماینده بانکی که در آن حساب دارید، در این تصمیمگیری تاثیر زیادی دارد.

درواقع فردی بهنام Underwriter که متخصص مالی است، امور مالی شما را بررسی میکند و میزان ریسک وام دادن را برای وامدهنده، ارزیابی میکند. همچنین سابقه اعتبار، داراییها، میزان وام درخواستی و اینکه چقدر توانایی بازپرداختِ وام را دارید میسنجد. در نهایت، نامهای مینویسد که نشان بدهد چرا باید (یا نباید) وام بگیرید.

با این اوصاف، بهتر است بانکی را انتخاب کنید که بتوانید راحتتر از آنها وام بگیرید.

کمترین میزان موجودی

بعضی بانکها شما را مجبور به نگه داشتن مبلغی در حساب، بهعنوان موجودی روزانه یا ماهانه میکنند و اگر موجودی شما در روز یا ماه از آن میزان کمتر شود، احتمال دارد شما را جریمه کنند. بنابراین بررسی کنید که شرایط بانکهای مختلف در این زمینه چیست و کدام بانک، کمترین میزان موجودی را در نظر گرفته است.

وجود شعبه یا دستگاه عابر بانک در نزدیکی محل سکونت شما

فاصله شعبه یا دستگاه عابر بانکِ بانکها تا خانه خودتان را بررسی کنید. آیا دسترسی به بانک راحت است؟ بعضی بانکها در وبسایتشان ابزارهایی برای پیدا کردن شعبهها بر اساس مکان جغرافیایی دارند که میتوانید شعبه یا عابر بانک نزدیک به محل سکونت خود را پیدا کنید.

داشتن اعتبار و خدمات خوب

سابقه بانکهای مختلف را بررسی کنید. ببینید که مشاوران هر کدام از بانکها چقدر مشتاق به توضیح خدمات مالی به شما هستند و چطور سوالها را جواب میدهند.

بهعنوان کسی که تازه به کانادا آمده، باید بانکی را انتخاب کنید که نیازهای شما را درک کند و بتوانید به آنها اعتماد کنید. بنابراین نظرهای مشتریان بانکها را در پلتفرمهای مختلف بخوانید و از دوستان و آشناهای خود در کانادا درمورد تجربههای آنها با بانکهای کانادا سوال کنید.

ارائه خدمات مالی گسترده

با آنکه نیازهای مالی شما ممکن است چندان زیاد و گسترده نباشد، اما مهم است بانکی که در نهایت انتخاب میکنید، خدمات گستردهای ارائه بدهد. چون در نهایت، طی سالهای آتی احتمال آنکه نیازهای شما حین زندگی در کانادا بیشتر شود (مثلاً قصد خرید خانه داشته باشید) بالا میرود.

پس از ابتدا، بانکی را انتخاب کنید که خدمات مالی متنوعی داشته باشد و نیازهای مختلف را پوشش بدهد. البته بیشتر بانکها چنین هستند اما مطمئن شوید که خدمات احتمالی مانند حسابهای جاری و کارتهای اعتباری، امکاناتی مانند وام مسکن در کانادا، وام خودرو و بیمه، جزو خدمات بانک مورد نظرتان باشند.

داشتن مشاوران فارسی زبان

موانع زبانی و تفاوتهای فرهنگی نباید مانع موفقیتهای مالی شما در کانادا بشوند. اغلب بانکها، خصوصاً در شهرهای بزرگ مشاورهایی برای کمک به نومهاجرین دارند تا فضای مالی کانادایی و خدمات بانکی را درک کنند. این مشاوران سوالات و نگرانیهای متداول افراد تازهوارد را درک میکنند و میتوانند برای برنامهریزی قوی مالی از ابتدای کار، به شما کمک کنند.

اگر زبان انگلیسی یا فرانسوی شما قوی نیست، یکی از ویژگیهایی که میتواند به شما کمک کند، انتخاب بانکی با مشاور فارسی زبان است که بتوانید راحت با او صحبت کنید تا اطلاعات را بهصورت شفاف برایتان توضیح بدهد.

- نظر آقای احدی، مشاور ارشد مالی و بیمه در کانادا را در زمینه اهمیت مشاوران فارسی زبان بانکهای کانادا بشنوید:

بهخاطر داشته باشید که اگر زبان شما بهاندازه کافی قوی نیست، بهتر است به بانکی مراجعه کنید که مشاور ایرانی دارد تا اطلاعات را دقیقتر متوجه شوید.

موارد دیگر

۱. چه هزینهها و کارمزدهایی روی حساب بانکی از شما دریافت میکنند؟

۲. بیشترین میزان بهرهای که میتوانید از حسابهای پسانداز دریافت کنید چقدر است؟

۳. آیا بانک شما، شعبه فیزیکی هم دارد؟

۴. سابقه مربوط به خدمات مشتریان آنها چطور است؟

۵. بیمهای برای حفاظت از سپرده شما ارائه میدهند؟

کارتهای بانکی متداول در کانادا

کارتهای نقدی

کارتهای نقدی یا Debit Cards متداولترین نوع کارتهای بانکی هستند که به حساب بانکی متصل میشوند. با این کارتها میتوانید هم از فروشگاهها بهصورت حضوری خرید کنید و هم آنلاین یا آنکه از شعبههای بانک یا دستگاههای عابربانک، پول نقد برداشت کنید.

کارتهای اعتباری

کارتهای اعتباری یا Credit Cards امکان به تعویق انداختن پرداخت حین خرید را میدهند. درواقع براساس میزان اعتباری که در ماه مصرف کردهاید، باید بهصورت ماهانه صورتحساب را تسویه کنید و اگر بهره و کارمزدی شامل شما میشود، آن را بپردازید.

کارتهای اعتباری اگر بهصورت هوشمندانه استفاده شوند، میتوانند امتیاز اعتباری شما را در کانادا بسازند.

کارتهای مجازی

کارتهای مجازی یا Virtual Cards برای خریدهای آنلاین طراحی شدهاند تا استفاده از کارتهای فیزیکی بانکی و پول نقد را کاهش بدهند. کارتهای مجازی مانند کارتهای بانکیِ دیگر، بهصورت فیزیکی صادر نمیشوند اما دادههایی مشابه کارتهای بانکی فیزیکی، مانند شماره کارت، تاریخ انقضا و کد CVV دارند.

کارتهای از پیش پرداختشده

کارتهای از پیش پرداختشده یا Prepaid Cards برای خریدهای روزانه و آنلاین یا برداشت وجه نقد از دستگاه عابربانک، کاربرد دارند. میتوانید این کارتها را با مبلغ تعیین شده توسط بانک، شارژ کرده و برای خرید محصولات و خدمات، استفاده کنید.

از مزیتهای استفاده از کارتهای از پیش پرداختشده، افزایش مدیریت هزینههاست چون نمیتوانید بیشتر از مبلغ موجود در آن، خرج کنید اما میتوانید هر چند بار که خواستید، کارت خود را شارژ کنید.

آیا بانکها به همه کارت اعتباری میدهند؟

همه، جز افراد زیر ۱۸ سال، حین افتتاح حساب در کانادا میتوانند کارت اعتباری بگیرند. این کارتها سقف هزار، ۲ هزار، یا ۵ هزار دلاری دارند و درواقع وامی هستند که از سوی بانک به شما داده میشوند. انگار بدون آنکه پولی داشته باشید، امکان خرج کردن دارید و بعداً میتوانید پرداخت کنید. اما خرج کردن از این کارت و ساختن امتیاز اعتباریِ خوب (Credit Score) اهمیت زیادی دارد.

- توضیحات آقای احدی، مشاور ارشد مالی و بیمه در کانادا را در این زمینه بشنوید:

سابقه اعتباری چیست؟

سابقه اعتباری (credit history) درواقع رکوردی از امتیاز اعتباری یا Credit Score شماست. این عدد، نحوه بازپرداخت بدهیهای صاحب حساب را شرح میدهد.

وقتی کارت اعتباری میگیرید، استفاده از آن میتواند برای شما سابقه مالی بسازد. پرداخت دیرهنگام یا نپرداختن بدهی، تاثیر منفی روی سابقه اعتباری دارد و باعث میشود دوباره قرض گرفتن پول، سختتر شود.

ساختن سابقه اعتبار خوب به شما کمک میکند به اهداف مالی آینده (مانند گرفتن وام مسکن) دست پیدا کنید.

سابقه اعتباری شما در گزارشی به نام Credit Reports در یکی از دو مرکز بزرگ کانادا، یعنی اکویفکس کانادا (Equifax Canada) و ترنسیونیون کانادا (TransUnion Canada) ثبت میشود. این دو مرکز، از مقیاسی بین ۳۰۰ تا ۸۵۰ برای سنجش شایستگی اعتباری (Creditworthiness) استفاده میکنند.

سود حسابهای بانکی کانادا چقدر است؟

سود حسابهای بانکی کانادا بین ۰.۵٪ تا ۱٪ است و عدد چندان بالایی ندارد. البته بانکها در کنار آن، گزینهای به نام GIC، مخفف Guaranteed Income Certificate دارند که نوعی سرمایهگذاری در حساب پسانداز بهصورت مدتدار است؛ یعنی سرمایهگذاری ۱ ساله، ۲ ساله و ۵ ساله.

با بالا رفتن نرخها در حال حاضر، امکان دریافت حقوق ۲٪ تا ۵٪ در سال در GIC وجود دارد اما چالش این نوع سرمایهگذاری، این است که نباید تا مدت مشخصی به موجودی حساب، دست بزنید. مثلاً برای گرفتن سود بانکی در کانادا به میزان ۵٪ شاید تا ۵ سال مجبور شوید از موجودی استفاده نکنید.

اما امکان گرفتن سود دو رقمی هم در کانادا وجود دارد.

با مشورت مشاورهای مالی میتوانید سود ۱۵٪ و حتی ۲۰٪ در سال هم بگیرید که بستگی به نوع سرمایهگذاری شما و داشتن دانش کافی در این زمینه دارد. کمک مشاورهای مالی در این زمینه میتواند به شما کمک کند تا بعد از مستقر شدن در کانادا، برای به دست آوردن سود ۲ رقمی، برنامهریزی مالی انجام بدهید.

- نظر آقای احدی، مشاور ارشد مالی و بیمه در کانادا را در زمینه سود حسابهای بانکی در کانادا بشنوید:

اصطلاحات مهم سیستم بانکی کانادا

کارمزد یا هزینه بانکداری (Banking Fees)

هزینههایی که بانک برای خدمات مختلف (مانند برداشت از کارت و نگهداری از حساب) بهصورت ماهانه از شما کسر میکند، کارمزد یا هزینه بانکداری نام دارد. این هزینه به بانک و نوع حساب انتخابی شما بستگی دارد.

هزینههای دستگاه عابربانک (ABM/ATM Charges)

با آنکه برداشت وجه از دستگاه عابر بانک یا خودپرداز بانکِ خودتان هزینه اضافی بههمراه نخواهد داشت، اما اگر از عابر بانکی استفاده کنید که برای بانکهای دیگر است، برای هر تراکنش، هرچند ناچیز، باید هزینه کنید که به آن هزینه دستگاه خودپرداز میگویند.

انتقال پول الکترونیک (Interac e-Transfer)

فرایند انتقال وجه الکترونیک بهوسیله آدرس ایمیل یا شماره تلفن به حساب بانکی دیگر را اینتراک (Interac) میگویند. هم فرستنده و هم دریافتکننده وجه باید از حساب بانکی کانادایی که قابلیت اینتراک دارد استفاده کنند تا بتوان چنین روشی را برای انتقال وجه به کار برد.

حد اعتبار (Credit Limit)

حداکثر میزانی که مجاز به خرج کردن از کارت اعتباری هستید یا درواقع همان حد کارت اعتباری، Credit Limit نام دارد. بانکها و دیگر موسسههایی که امکان قرض دادن وجه دارند، وضعیت کارمندی، وضعیت اقامتی و میزان درآمدتان را میسنجند تا تصمیم بگیرند حد اعتبارتان چقدر باشد.

امتیاز اعتباری (Credit Score)

امتیاز اعتباری، مقیاسی بین ۳۰۰ تا ۸۵۰ است که به بانکها و دیگر موسسهها امکان سنجش توانایی شما برای مدیریت بدهیها را میدهد. امتیاز اعتباری براساس فعالیتهای پیشین شما مانند پرداخت صورتحسابها، پرداختِ بهموقع وامها و مواردی از این دست، سنجیده میشود.

داشتن امتیاز اعتباری مناسب باعث میشود بتوانید حد اعتبار بالاتری بهدست بیاورید.

واریز مستقیم الکترونیکی (Direct Deposit)

Direct Deposit یکی از روشهای انتقال پول در بانکهای کانادا و به معنی انتقال الکترونیکی وجه به حساب بانکی است که میتواند جایگزین چک باشد. بسیاری از کاناداییها از همین طریق، حقالزحمه خود را دریافت میکنند.

وام (Laon)

وام، مبلغی است که از بانک قرض میگیرید و باید آن را تا تاریخی مشخص، با بهرهاش، پس بدهید. وامها برای خرجهای بزرگتر، بهتر هستند؛ مانند خرید ماشین، خرید خانه یا پرداخت هزینههای مدرسه.

سوالات متداول

آیا میتوان از حساب پسانداز، برداشت هم کرد؟

بله. هر زمان که بخواهید میتوانید از حساب پساندازتان برداشت کنید. اما دقت کنید که اگر در GIC سرمایهگذاری کرده باشید، ممکن است پول شما قفل شده باشد؛ یعنی تا بازه زمانی معینی اجازه دست زدن به آن را نداشته باشید.

آیا داشتن حساب بانکی، نیاز به پرداخت حق عضویت دارد؟

بله. حق عضویت سالانه حساب بانکی، حدوداً سالی ۱۲۰ تا ۱۴۰ دلار است.

با اینکه نیازی نیست برای افتتاح حساب در کانادا حتی ۱ دلار هم به حساب واریز کنید، اما برای داشتن حساب بانکی باید حق عضویت سالانه پرداخت کنید. این هزینه درواقع در همان کارمزد بانکداری یا banking fee محاسبه میشود.

این هزینه، هم باید برای حساب جاری پرداخت شود، هم برای کارت اعتباری. البته نومهاجران میتوانند از طرحهای ویژه برای لغو این هزینهها استفاده کنند. بعضی بانکها تا ۱ سال و بعضی بانکها تا ۲ سال این هزینه را دریافت نمیکنند.

آیا فرزندم هم میتواند در کانادا حساب باز کند؟

فرزندانی که همراه شما به کانادا آمدهاند، میتوانند حساب بانکی باز کنند. درواقع شرایط سنی افتتاح حساب بانکی در کانادا به شرح زیر است:

- فرزند زیر ۱۸ سال

افراد زیر ۱۸ سال میتوانند حساب بانکی باز کنند اما باید پدر یا مادر، روی حساب آنها Co-Signer یا ضامن شوند. به افراد زیر ۱۸ سال، کارت نقدی (Debit Card) داده میشود و میتوانند از آن خرج کنند اما واجد شرایط دریافت کارت اعتباری (Credit Card) نیستند.

- فرزند بالای ۱۸ سال

افراد بالای ۱۸ سال، بزرگسال محسوب میشوند و میتوانند بهصورت مستقل حساب بانکی باز کنند.

آیا غیرکاناداییها میتوانند در کانادا حساب باز کنند؟

بله. اگر شهروند یا ساکن دائم کانادا نیستید هم با داشتن مدارک مناسب، یعنی مدرکی که نام و تاریخ تولدتان را نشان بدهد (مثل پاسپورت) و همینطور مدرکی که نام و آدرستان را نشان بدهد میتوانید در کانادا حساب بانکی باز کنید. البته بانک ممکن است مدارک دیگری هم بنا به شرایط مهاجرتی شما درخواست کند.

آیا از ایران میتوانم در کانادا حساب بانکی باز کنم؟

در حال حاضر امکان افتتاح حساب بانکی در کانادا از ایران بهدلیل تحریمها وجود ندارد.

آیا دانشجوهای بینالمللی هم میتوانند در کانادا حساب بانکی باز کنند؟

با داشتن پاسپورت معتبر، استادی پرمیت و همینطور مدرک اثبات ثبتنام (مانند کارت دانشجویی معتبر) میتوانید در کانادا بهعنوان دانشجوی بینالمللی، حساب بانکی باز کنید. ممکن است مدارک دیگری هم بسته به شرایط از شما درخواست شود.

آیا بدون داشتن آدرس محل سکونت در کانادا میتوانم حساب بانکی باز کنم؟

بانکهای کانادایی از شما مدرکی میخواهند که محل اقامت شما در کانادا را نشان بدهد. یعنی باید برای حساب باز کردن، مدرکی داشته باشید که آدرس و هویت شما را ثابت کند. همچنین به مدارک مهاجرتی و مدرکی صادر شده توسط دولت (مانند پاسپورت) هم احتیاج دارید.

آیا برای افتتاح حساب در کانادا نیاز به سین نامبر دارم؟

بانکها برای حسابهای بانکی که سود میدهند، طبق قانون مالیات بر درآمد موظف به درخواست سین نامبر شما هستند تا میزان سودتان را به دولت گزارش بدهد. اما برای حسابهای دیگر، معمولاً میتوانید بدون سین نامبر هم حساب باز کنید. البته در نهایت به بانک انتخابی شما بستگی دارد.

بهترین بانکهای آنلاین کانادا کدام هستند؟

- Tangerine

- EQ Bank

- Simplii

- Manulife Bank

- Motusbank

- Wealthsimple

- Nest Wealth

- Koho

آیا توریستها میتوانند در کانادا حساب بانکی باز کنند؟

بله. حتی اگر شهروند کانادا نیستید و در کشوری دیگر زندگی میکنید، اگر مدارک مناسب داشته باشید امکان افتتاح حساب بانکی در کانادا با ویزای توریستی را دارید. البته دقت داشته باشید که کشوری مانند ایران تحت تحریم بانک مرکزی آمریکاست و همین موضوع، افتتاح حساب بانکی در کانادا را کمی برای ایرانیان چالش برانگیز میکند.

باز کردن حساب بانکی در کانادا چقدر طول میکشد؟

اگر مدارکتان آماده باشد، باز کردن حساب بانکی معمولاً بهسرعت و نهایتاً طی ۲۰ تا ۳۰ دقیقه انجام میشود. اگر بهصورت حضوری مراجعه کرده باشید، کارت نقدی را در همان شعبه به شما تحویل میدهند. اگر حساب را آنلاین باز کرده باشید، کارت طی چند روز آتی از طریق پست ارسال میشود و رمز آن به دلایل امنیتی، در نامهای جداگانه در زمانی متفاوت به دستتان میرسد.

آیا بدون مدرک شناسایی میتوانم در کانادا حساب بانکی باز کنم؟

خیر. بدون مدرک شناسایی امکان باز کردن حساب بانکی وجود ندارد. بانکها طبق قانون باید واجد شرایط بودن شما را از لحاظ سنی و همچنین محل سکونتتان را از طریق مدارک شناسایی بررسی کنند.

بهترین بانک برای انجام امور بانکی در کانادا کدامها هستند؟

- بهترین بانک برای داشتن حساب جاری: Scotiabank

- بهترین بانک برای حساب پسانداز: EQ Bank

- بهترین بانک برای سرمایهگذاری: BMO

- بهترین بانک برای وام مسکن: Scotiabank

- بهترین بانک برای وام: TD Bank

- بهترین بانک برای کسب و کارهای کوچک: CIBC

- بهترین بانک برای کارهای بانکی بهصورت آنلاین: Tangerine

تا چه مبلغی میتوان به کانادا انتقال داد؟

هیچ محدودیتی برای میزان مبلغی که میتوانید به کانادا ببرید یا از آن خارج کنید وجود ندارد و انجام چنین کاری غیرقانونی محسوب نمیشود. با اینحال، هربار که از مرز عبور میکنید باید درصورتی که همراه خودتان ارز یا وسیله مالی با ارزشی معادل ۱۰هزار دلار کانادا یا بیشتر دارید، اطلاع بدهید.

بیشتر بخوانید: انتقال پول از ایران به کانادا

سه بانک برتر در کانادا کدام هستند؟

بزرگترین بانکهای کانادا با نام «Big Five» شناخته میشوند و بانک Royal Bank of Canada یا به اختصار RBC، بزرگترینِ آنهاست. دو بانک بعدی آن بهترتیب، بانکهای Toronto Dominion یا TD و بانک Bank of Nova Scotia یا Scotiabank هستند.

چه زمانی ممکن است بانک برایم حساب بانکی باز نکند؟

بانکها در شرایط زیر، میتوانند برای شما حساب بانکی باز نکنند:

- اگر با دلایل منطقی باور داشته باشند که حساب شما برای اهداف غیرقانونی یا کلاهبرداری استفاده میشود؛

- سابقه فعالیتهای غیرقانونی یا کلاهبرداری در ۷ سال گذشته داشتهاید؛

- آگاهانه اطلاعات غلط دادهاید؛

- باور داشته باشند که ممکن است به مشتریهای دیگر یا کارمندان بانک، آسیب جسمی یا آزار برسانید یا ممکن است از آنها سوء استفاده کنید؛

- اگر از قبل حساب بانکی ندارید و قصد دارید حسابی باز کنید که باید به حساب بانکی دیگری متصل شود؛

- زمانی که اجازه تائید هویتتان را به بانک نمیدهید.

اگر بانک نپذیرد برایتان حساب بانکی باز کند، باید بهصورت مکتوب شما را مطلع کند و موارد زیر را هم به شما بگوید:

- روند بررسی شکایات توسط بانک

- نام سازمان شکایات خارجی (ECB) که عضو آن هستند و شیوه تماس با آنها

- آدرس پستی FCAC کانادا، آدرس وبسایت و شماره تلفن آنها

- اگر بانک برایتان حساب باز نکرد و احساس کردید دلایل آنها منطقی نیست، میتوانید شکایت کنید.

این مقاله را با دوستان خود به اشتراک بگذارید!